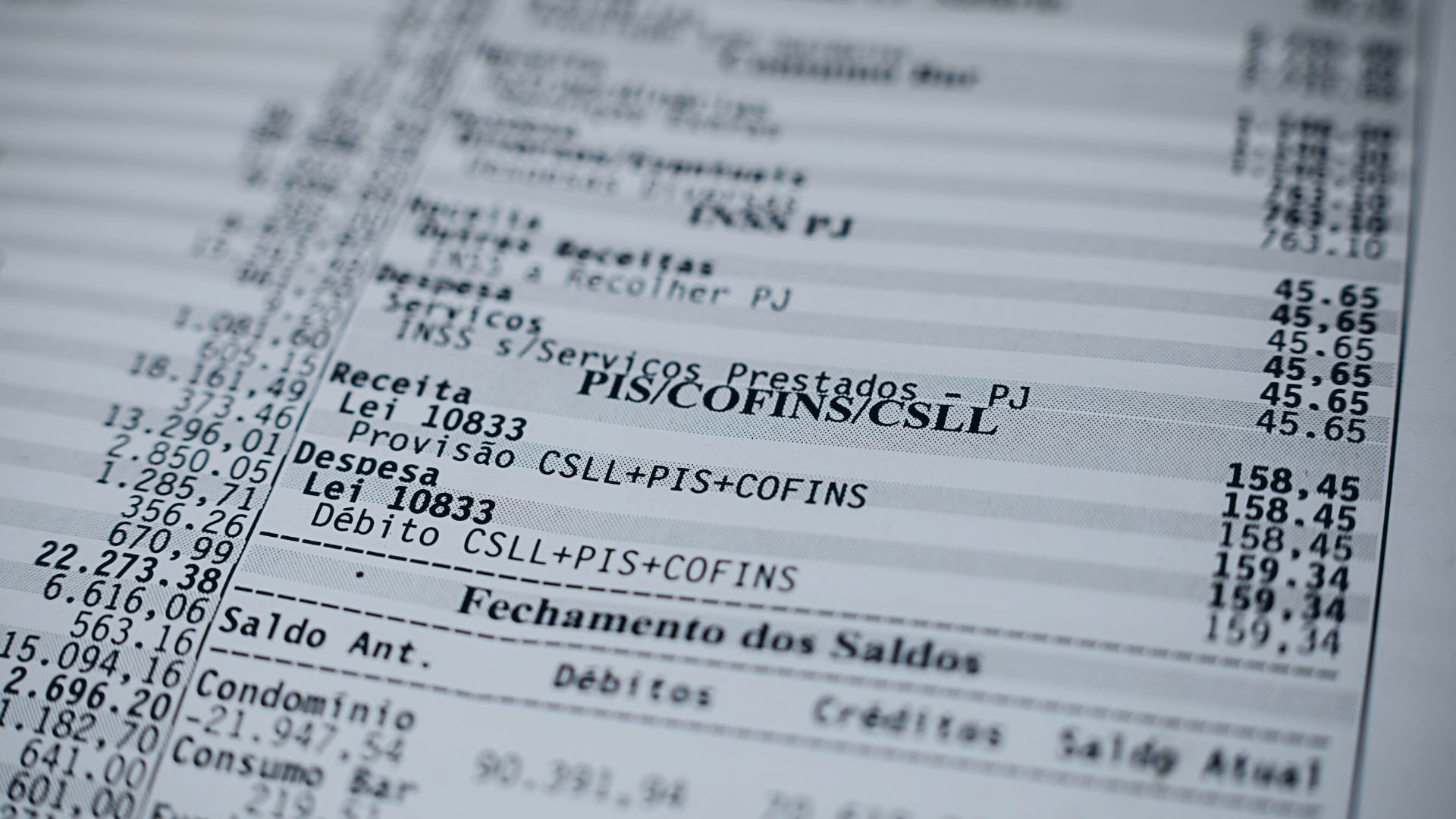

Controvérsia recente nos Tribunais brasileiros refere-se à incidência do IRPJ, CSL, PIS e COFINS sobre os valores recebidos pelos contribuintes a título de juros moratórios na recuperação de tributos.

A discussão caminhava para a resolução em favor dos interesses do fisco. O Superior Tribunal de Justiça (“STJ”) posicionava-se pela incidência dos mencionados tributos sobre a taxa Selic, indexador dos créditos tributários federais e também aplicável na repetição de indébito e na compensação tributária, conforme preceitua o § 4º do artigo 39 da Lei nº 9.250/19951.

Segundo o STJ, os “juros incidentes na repetição do indébito tributário, inobstante a constatação de se tratarem de juros moratórios, se encontram dentro da base de cálculo do IRPJ e da CSLL, dada a sua natureza de lucros cessantes”. Tal posicionamento foi firmado sob o rito dos recursos repetitivos2.

O entendimento do STJ também se consolidou no que concerne à incidência do PIS e da COFINS sobre a taxa Selic na restituição do indébito tributário3.

No entanto, o Supremo Tribunal Federal (“STF”), sob o rito de repercussão geral (Tema 962), decidiu no bojo do Recurso Extraordinário (“RE”) nº 1063187 (julgado em 27.9.2021) que “É inconstitucional a incidência do IRPJ e da CSLL sobre os valores atinentes à taxa Selic recebidos em razão de repetição de indébito tributário”, em sentido oposto ao posicionamento do STJ.

Para o Ministro Relator Dias Toffoli, os juros de mora (taxa Selic) tem objetivo de recompor perdas incorridas pelo credor, vale dizer, não constituindo acréscimo patrimonial apto a atrair a incidência do IRPJ e da CSL.

A partir deste importante julgado, muitos contribuintes buscaram amparo no Poder Judiciário para não se sujeitarem, também, ao pagamento do PIS e da COFINS sobre tais valores. Fundamenta-se a pretensão em razão da taxa Selic não constituir receita nova, uma vez que se revestem de juros moratórios, cujo objetivo é o ressarcimento pela mora causada pelo devedor.

Segundo a tese, não se trata de juros compensatórios, auferidos em razão da disponibilização voluntária do patrimônio a terceiros, mas compensatórios, cujo intuito é restituir as perdas advindas da mora sem constituir nova riqueza.

Ademais, defende-se também que estes juros são elementos acessórios ao principal, devendo seguir a sua sorte. E como o valor principal (tributo restituído ou compensado) não é tributável pelo PIS e pela COFINS, conforme reconhece a própria Receita Federal do Brasil4, os juros proporcionais incidentes também não deveriam sê-los.

Já se verificam diversas decisões do Poder Judiciário acolhendo tal pretensão, destacando:

“TRIBUTÁRIO. IRPJ, CSLL, PIS-PASEP E COFINS. REPETIÇÃO DE INDÉBITO E RESTITUIÇÃO DE DEPÓSITO JUDICIAL, REMUNERAÇÃO, JUROS, TAXA SELIC. JULGAMENTO EM QUÓRUM AMPLIADO DO ART. 942 DO CPC.

(…)

3. As contribuições para PIS-PASEP e COFINS no sistema não-cumulativo não têm como base de cálculo o indébito tributário repetido na via administrativa ou judicial, não incidindo sobre a remuneração aplicada (juros pela taxa SELIC), considerada sua natureza acessória.

(…)”5

“PROCESSUAL CIVIL. TRIBUTÁRIO. MANDADO DE SEGURANÇA. APELAÇÃO. DESPROVIMENTO. EXCLUSÃO DOS VALORES ATINENTES À TAXA SELIC DA BASE DE CÁLCULO DO IRPJ, DA CSLL, DO PIS E DA COFINS. POSSIBILIDADE. RE 1.063.187/SC. TEMA Nº 962, DO STF.MODULAÇÃO DE EFEITOS REALIZADA PELO SUPREMO. NÃO APLICABILIDADE.MANDADO DE SEGURANÇA IMPETRADO ANTES DE 17/09/2021. COMPENSAÇÃO DOS VALORES INDEVIDAMENTE PAGOS.

1. A questão discutida nos autos já foi decidida pelo Supremo Tribunal Federal, no julgamento do Recurso Extraordinário nº 1.063.187/SC, sob o regime dos recursos repetitivos, que fixou a seguinte tese: “É inconstitucional a incidência do IRPJ e da CSLL sobre os valores atinentes à taxa SELIC recebidos em razão de repetição de indébito tributário. ”

2. Verifica-se que a sentença recorrida está de acordo com a tese fixada pelo STF no Tema nº 962.

3. Segundo o Supremo Tribunal Federal “os valores atinentes à taxa Selic recebidos em razão de repetição de indébito tributário visam, precipuamente, a recompor efetivas perdas (danos emergentes).” Portanto, uma vez considerados como recomposição de perdas efetivas possuem natureza indenizatória não podendo sofrer a incidência do PIS e da COFINS.

4. Há que se observar, ainda, que receita para fins de incidência do PIS e da COFINS não-cumulativos está devidamente listada nos artigos 1º, §§1º e 2º, das Leis nºs 10.637/2002 e 10.833/2003, o que, por si só, exclui os valores atinentes à taxa SELIC.

5. Por fim, considerando as razões de decidir do Supremo Tribunal Federal nos julgamentos dos Temas 283 (RE 606.107/RS), 808 (RE 855.091) e 962 (RE 1.063.187/SC), s.m.j., é indevida a inclusão dos valores atinentes à taxa SELIC na base de cálculo do PIS e da COFINS, razão pela qual a sentença também deve ser mantida neste ponto.

(…)”6

“Tributário e Processual Civil. Apelação em mandado de segurança. Imposto de Renda Pessoa Jurídica [IRPJ] e Contribuição Social sobre o Lucro Líquido [CSLL], bem assim das contribuições devidas a título de PIS e de COFINS. Âmbito de incidência. Exclusão da taxa Selic. Natureza jurídica. Dano emergente. Inexistência de acréscimo patrimonial. Definição do tema pelo Supremo Tribunal Federal. RE 1.063.187/SC (Tema 962). Regime de repercussão geral. Efeitos. Sistema de precedentes. Restituição do indébito. Compensação. Regramento. Expedição de requisitório. Inadmissibilidade. Reforma da sentença. Concessão, em parte, da segurança. Parcial provimento da apelação da parte impetrante.

(…)

7. Passando-se diretamente ao mérito recursal e sob a mais ampla perspectiva, a controvérsia referível à incidência de IRPJ e de CSLL sobre a taxa Selic recebida pelo contribuinte na restituição de tributos indevidos (repetição de indébito) já findou superada, em definitivo, a partir do entendimento firmado pelo Supremo Tribunal Federal, sob o rito de repercussão geral (Tema 962), ao julgar o aludido RE 1.063.187/SC [min. Dias Toffoli, julgado em 24 de setembro de 2021].

8. Naquele mencionado precedente (RE 1.063.187/SC), o Supremo Tribunal Federal fixou a seguinte tese: É inconstitucional a incidência do IRPJ e da CSLL sobre os valores atinentes à taxa Selic recebidos em razão de repetição de indébito tributário.

(…)

13. Relativamente às contribuições para o PIS e a COFINS, deve ser aplicado o mesmo fundamento, no sentido de os valores recebidos a título de taxa Selic também não sofrerem incidência das mencionadas exações. Deveras, sendo a receita bruta a base de cálculo de tais contribuições, há de se excluir da noção de ingresso financeiro, a integrar-se ao patrimônio na condição de elemento novo e positivo, os juros moratórios, cuja natureza é de danos emergentes, conforme definido pelo Supremo Tribunal Federal.

14. Portanto, merece reforma a sentença, em ordem a se reconhecer, agora, o direito de a parte impetrante excluir, da incidência do IRPJ e da CSLL, e das contribuições para o PIS e a COFINS, os valores recebidos a título de taxa Selic nas hipóteses de restituição de indébitos tributários, judicial ou administrativamente.

(…)”7

Fato é que o STJ manteve sua posição no sentido da exigibilidade do PIS e COFINS sobre a taxa Selic na repetição do indébito mesmo após o reconhecimento, pelo STF, da não tributação de tal montante pelo IRPJ e pela CSL8 no RE nº 1063187.

Entretanto, remanesce a possibilidade de discussão da matéria no Poder Judiciário pelos contribuintes, ante as diversas decisões no sentido do afastamento dos tributos nestas situações, além da ausência de manifestação de mérito do STF especificamente sobre o PIS e a COFINS até o momento.

A equipe da área tributária do TAGD Advogados está à disposição para esclarecer eventuais dúvidas – tributario@tagdlaw.com.br.

Este informativo tributário destina-se exclusivamente a propor o debate dos assuntos que são aqui tratados, não devendo ser considerado como aconselhamento jurídico formal.

Colaborou com a elaboração deste texto Thiago Sarraf.

1 “§ 4º A partir de 1º de janeiro de 1996, a compensação ou restituição será acrescida de juros equivalentes à taxa referencial do Sistema Especial de Liquidação e de Custódia – SELIC para títulos federais, acumulada mensalmente, calculados a partir da data do pagamento indevido ou a maior até o mês anterior ao da compensação ou restituição e de 1% relativamente ao mês em que estiver sendo efetuada.”

2 REsp 1.138.695/SC, Primeira Seção, Rel. Min. Mauro Campbell Marques, julgado em 22.5.2013.

3 Como nas decisões do AgInt no REsp 1956214/RS e do AgInt no REsp 1983647/RS, por exemplo.

4 Solução de Consulta nº 10 – SRRF06/Disit, de 29.1.2013: “Não há incidência da Contribuição para Financiamento da Seguridade Social (Cofins) sobre os valores recuperados a título de tributo pago indevidamente, em quaisquer dos regimes de apuração.”

5 TRF-4, Processo nº 5003446-79.2021.4.04.7100, Primeira Turma (em julgamento estendido), Rel. Juiz Federal Marcelo de Nardi, julgado em 3.5.2022

6 TRF-2, Processo nº 5083637-51.2021.4.02.5101, Terceira Turma Especializada, Rel. Des. Federal William Douglas, julgado em 28.6.2022

7 TRF-5, Processo nº 0807014-11.2021.4.05.8400, Quarta Turma, Rel. Des. Federal Vladimir Souza Carvalho, julgado em 25.2.2022

8 “2. O Supremo Tribunal Federal, no Recurso Extraordinário 1.063.187/SC, após o reconhecimento da repercussão geral, fixou tese segundo a qual “É inconstitucional a incidência do IRPJ e da CSLL sobre os valores atinentes à taxa Selic recebidos em razão de repetição de indébito tributário” (tema 962). Na ocasião, o STF, por votação unânime, concluiu que a remuneração pela taxa Selic é espécie de dano emergente, afastando a tese de que seria lucro cessante, e, por isso, não representaria acréscimo patrimonial.

3. Compreensão que não afeta o entendimento consolidado desta Corte de que a base de cálculo do PIS e da Cofins é composta pelo total das receitas auferidas no mês pela pessoa jurídica, independentemente de denominação ou classificação contábil, o que inclui os valores corrigidos pela taxa Selic (correção e juros).”

(AgInt no REsp 1921174/PR, Primeira Turma, Rel. Min. Benedito Gonçalves, julgado em 26.9.2022)